新NISAが始まり、「投資信託一本でいい」「いや、個別株こそが資産形成の近道だ」といった様々な意見が飛び交っています。さらに投資信託の中でも、オルカン、S&P500、はたまたFANG+など高リターンを狙う銘柄など、情報が溢れすぎて「結局何が正解なの?」と迷ってしまう方も多いはずです。

結論から言えば、投資の正解は誰にも分かりません。

だからこそ、我が家が出した答えはシンプルです。「他人の正解を追うのではなく、自分たちが納得して長期で投資し続けられるものを選ぶ」ということ。

今回は、夫婦で運用している我が家のリアルな新NISAポートフォリオと、その背景にある戦略をすべて公開します。

1. 【つみたて投資枠】守りの要は「オルカン」

我が家のつみたて投資枠は、その9割以上を「全世界株式(オール・カントリー)」で運用しています。そこに最近、新たな戦略として「日本株インデックス」を少しずつ追加することにしました。

暴落時でも揺るがない「オルカン」への信頼

オルカンの最大のメリットは、その圧倒的な分散力と安心感です。過去、相場が大きく暴落する場面もありましたが、オルカンを「売らなきゃ」と不安になったことは一度もありません。

世界中の数千社に投資しているという事実は、忙しい日常を送る中で「寝かせておけば大丈夫」という精神的な安定剤になっています。この「気絶していても大丈夫」な感覚こそ、長期投資を成功させる最大の鍵だと考えています。

なぜ「S&P500」ではなく「オルカン」を選択したのか?

つみたて投資において、もっとも人気を二分するのが「S&P500(米国株)」と「オルカン(全世界)」です。米国株の過去の圧倒的なパフォーマンスを見ればS&P500に惹かれるのは当然ですが、我が家がオルカンを選んだのには明確な理由があります。

それは、「次の30年もアメリカが最強であり続けるかは誰にも分からないから」です。

- 1980年代: 世界時価総額ランキングの上位は日本企業が独占していました。

- 現在: GAFAを中心とした米国企業が世界を席巻しています。

このように、時代の主役は数十年単位で入れ替わります。オルカンを選んでおけば、もし将来アメリカに代わる国が台頭してきても、自動でリバランス(比率調整)してくれます。「どこの国が勝っても、その恩恵を享受できる」という全方位外交のスタイルが、私たちの「納得感」に最も合致していました。

オルカンは1位はとれないけど、バランスがよく「ほったからしで運用できる」!これが最大のメリット!

あえて今、日本株インデックスを追加した戦略的理由

一般的に「オルカンだけで十分」と言われる中で、我が家が日本株インデックスを加えたのは、今の市場環境に「納得できる理由」があるからです。

- 米国集中リスクの緩和: オルカンの約6割は米国株です。米国経済が強いのは間違いありませんが、一つの国に資産の大部分を委ねるのではなく、自国通貨(円)で資産を持てる日本株を一定比率持つことで、ポートフォリオのバランスを整えています。

- 日本株と米国株の「割安度」の比較: 長期的なパフォーマンスでは米国株が優勢ですが、現在の「投資のしやすさ(割安さ)」で見ると日本株に軍配が上がります。

| 指標 | 米国株 (S&P500) | 日本株 (日経平均) |

| PER (株価収益率) | 約22〜24倍 | 約14〜15倍 |

| PBR (株価純資産倍率) | 約4.5倍 | 約1.3〜1.5倍 |

PER(利益に対して株価が何倍か)で見ると、米国株は歴史的な高水準にあり、期待値が先行している状態です。対して日本株は、以前より上昇したとはいえ依然として世界的に見れば「割安」に放置されている企業が多く、伸び代と底堅さの両面で魅力的だと判断しました。

実際に、ここ数年にかけてのパフォーマンスを比較すると、日本株が米国株を上回る、あるいは肉薄する期間が目立ちました。

- 米国株(S&P500): AIブームを背景としたエヌビディアなどのハイテク株が牽引し、力強い上昇を見せましたが、一方で利下げ時期の不透明感や大統領選後の政策期待などが入り混じり、高値圏での足踏みも見られました。

- 日本株(日経平均/TOPIX): 東証による「PBR1倍割れ改善」の要請をきっかけとした企業改革が進み、多くの企業が大幅な増配や自社株買いを発表。これが海外投資家から高く評価され、34年ぶりの最高値を更新するなど、歴史的な強さを見せました。

オルカンにも日本株は含まれていますが、現状その割合は5%です。それだと、この「日本株の爆発力」を薄めてしまうため、あえて別枠で日本株を持つことで、直近の良好なパフォーマンスを効率よく取り込む戦略をとっています。

2. 【成長投資枠】日本個別株を主軸、サテライトでゴールドにも投資

成長投資枠では、現状夫婦ともに個別株を中心に投資をしています。

新NISAの特性を活かした「ガチホ」戦略

新NISAの最大の注意点は、「損益通算ができない」ことです。これにより個別株は損切りすることがないように慎重に選ぶ必要があります。具体例を挙げて説明します。

- 通常の特定口座(課税口座)の場合:

A株で10万円の利益が出て、B株で10万円の損失が出た場合、利益と損失を相殺(損益通算)して「利益はゼロ」として扱われます。そのため税金はかかりません。 - 新NISA口座の場合:

もしNISA枠でB株が10万円値下がりして売却しても、その損失は「なかったもの」とみなされます。他の口座で出た利益から差し引くことができないため、「損をしても税金が安くならない」という、投資家にとって不利なルールがあるのです。

だからこそ、我が家が選ぶ個別株は「値上がり益」を追って頻繁に売買するのではなく、「一生持っていようと思える、誰もが知る優良企業」に限定しています。

我が家の主力投資銘柄(誰もが知る有名企業セレクション)

実際に保有しているのは、日本経済を支える以下の「王道銘柄」たちです。

| セクター | 銘柄 |

|---|---|

| 銀行 | 三菱UFJ、三井住友FG、みずほFG |

| 保険 | 東京海上、MS&AD |

| 金融(リース) | オリックス、三菱HCC、みずほリース |

| 通信 | NTT、KDDI、ソフトバンク |

| 商社 | 三菱商事、三井物産、伊藤忠商事 |

| その他・各業界のリーダー | 三菱重工(宇宙・防衛)、イオン(小売)、三井不動産(不動産) など |

これらの銘柄は、たとえ一時的に株価が下がっても、ビジネスモデルそのものが崩れる可能性が低く、安心して「ガチホ(長期保有)」できるものばかりです。

ポートフォリオの「保険」としてゴールド(金)を追加

成長投資枠の新しい試みとして、ゴールド関連資産を少しずつ追加しています。 なぜ、配当も生まないゴールドを持つのか?それは、「株が下がるときに上がる」という逆相関の特性を期待しているからです。

- インフレ対策: お金の価値が下がるインフレ局面では、実物資産である金の価値が相対的に上がります。

- 有事の金: 地政学リスクや経済危機で株価が暴落した際、ゴールドは「安全資産」として買われる傾向にあります。

新NISAは長期戦です。ポートフォリオの大部分を株式(オルカンや個別株)が占めるからこそ、それらが大きく揺らいだ時の「クッション」としてゴールドを添えることで、より安心して持ち続けられる工夫をしています。

3. 新NISAつみたて投資枠運用実績公開

つみたて投資枠・夫名義

それでは、口座ごとの損益状況を紹介していきます。まずは夫名義のつみたて投資枠から!

夫は月5万円の積立投資をしています。また、ボーナス時など余力分を追加で投資しています。

損益がこちら👇

| 夫名義 | 損益状況 |

|---|---|

| 投資元金 | 2,128,448円 |

| 損益 | +521,692円 |

| 損益率 | +24.51% |

つみたて投資枠・妻名義

続いて、私名義のつみたて投資枠の損益状況です。

私は夫のように固定の給料がないので、貯蓄分を取り崩して、積立投資をしています。

損益がこちら👇

| 妻名義 | 損益状況 |

|---|---|

| 投資元金 | 614,401円 |

| 損益 | +209,527円 |

| 損益率 | +34.10% |

夫と比べると元金が少ないので利益の額は控えめですが、運用成績(パフォーマンス)で見れば十分健闘できているかな、と思っています。

でも結局、最後にモノを言うのは「投資に回せる元金の大きさ」ですね!

4. 新NISA・成長投資枠の運用実績

続いて、成長投資枠の運用状況も公開!

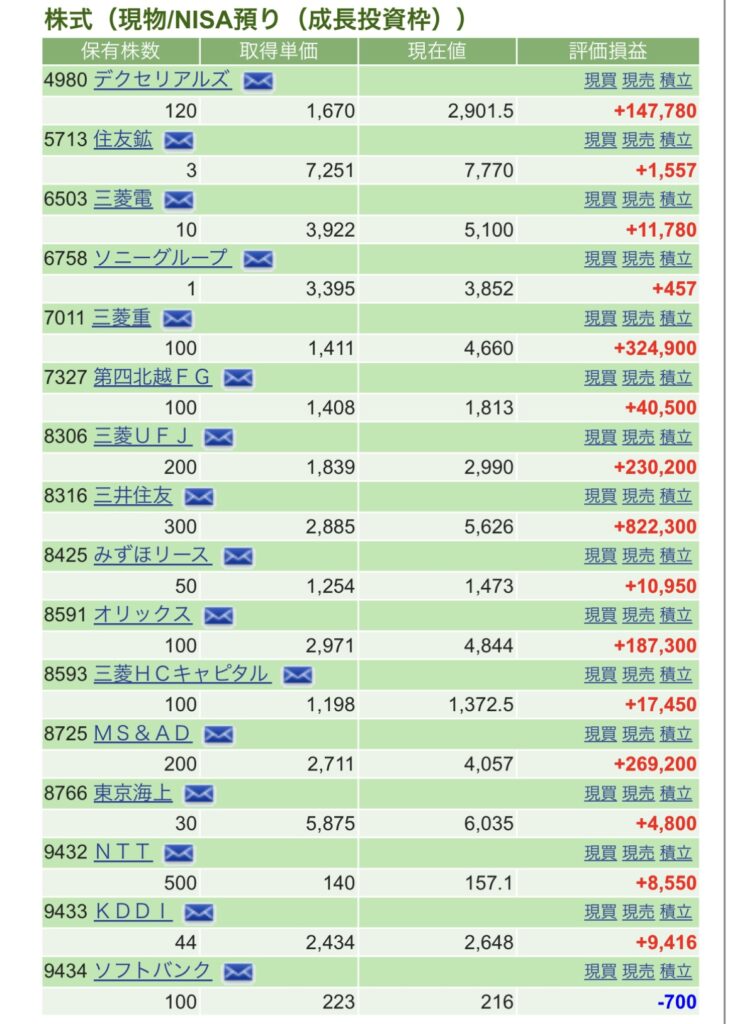

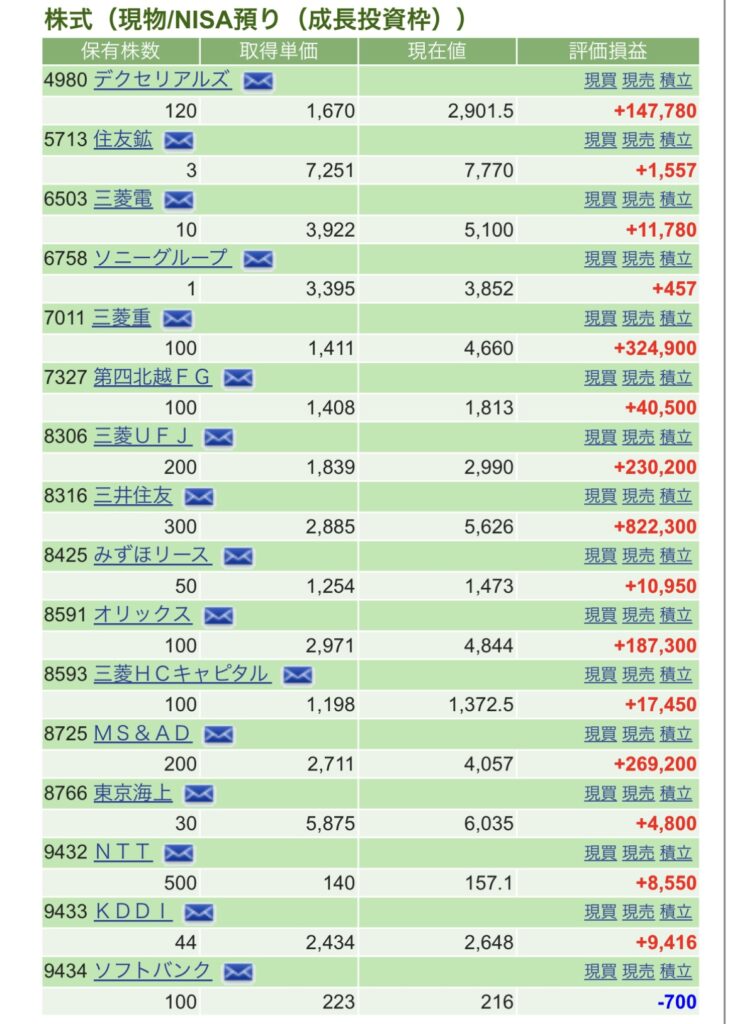

成長投資枠・夫名義

まずは夫名義の成長投資枠から。

夫は旧NISA時代から個別株投資をしているため、新NISAでも個別株を中心に運用。そこに投資信託(オルカン)や金(米国株ETFのGLDM)をプラスしています。

損益がこちら👇

| 夫名義 | 損益状況 |

|---|---|

| 投資元金 | 3,702,347円 |

| 損益 | +2,219276円 |

| 損益率 | +59.94% |

つみたて投資枠より良いパフォーマンスが出る結果に!

つみたて投資は「ドルコスト平均法」で安い時も高い時も買うので、損益率はどうしてもマイルドになります。それに比べ、タイミングを狙う個別株投資は、上手くいけばつみたて以上の利益を出せるのが魅力です。

とはいえ、それは一時的な可能性もあります。長期で見たときはやはり投資信託の安定感が強みになるので、一喜一憂せずにコツコツ積立を続けていくのが正解ですね!

成長投資枠・妻名義

続いて、私名義の成長投資枠の運用状況です。

私名義の成長投資枠では、日本の高配当株や優待株などに投資をしています。

損益がこちら👇

| 妻名義 | 損益状況 |

|---|---|

| 投資元金 | 2,325,227円 |

| 損益 | +538,753円 |

| 損益率 | +23.16% |

自宅に株主優待が届くワクワク感に加え、年間配当金も6万円に達し、資産が着実に育つ喜びを実感しています。

今後は、個別株の楽しさを享受しつつも、全体のバランスを考慮して、成長投資枠での投資信託の比率も高めていく方針です。「守り」と「攻め」を両立させながら、理想のポートフォリオを目指していきたいと思います。

5. 今後の戦略:管理の「効率化」と「オルカン比率」の大幅アップ

我が家のポートフォリオは現在、日本の個別株比率がかなり高くなっています。個別株投資は配当金という目に見える成果があり、分析も楽しいものですが、今後の資産形成のスピードと安定感を考え、戦略を明確にアップデートしました。

残りのNISA枠の「8割」はオルカンで埋める

今後の入金方針として、残りのNISA非課税枠の「約8割」を投資信託(オルカン)に割り当てることに決めました。そして、残りの2割については、個別株に1割、ゴールドに1割という配分で運用していく予定です。

その理由は、以下の2点です。

- 分散の徹底: 個別株はどうしても日本市場や特定セクターに偏りがちです。世界全体に分散されるオルカンの比率を上げることで、ポートフォリオの安定性を高めます。

- 着実な資産最大化: 個別株の配当金は嬉しいものですが、資産を大きく増やすという点では、配当を出さず内部で再投資してくれる投資信託の方が効率的であるためです。

個別株は「下落時のみ」に限定する

では、個別株投資をやめるのかというと、そうではありません。

今後は、「市場全体が大きく下落したタイミング」や「狙っている銘柄が個別に売られたタイミング」に限定して、厳選した優良株を拾っていくスタイルに移行します。

いわゆる「待ち」の姿勢を徹底することで、無駄な売買を減らし、より取得単価を下げた状態で「一生モノの株」を増やしていく考えです。

・銀行:三菱UFJ、三井住友FG、みずほFG

・商社:三菱商事、三井物産、伊藤忠商事、丸紅、住友商事

・その他高配当:INPEX、ブリヂストン、三菱HCC、オリックス など

いろいろ経験して気づいたのは、一発逆転を狙ったよくわからない投資よりも、誰もが知る超優良企業に投資するのが一番だということ。暴落したタイミングで、業種をバラけさせて買っておくだけでも、十分な利益は出せます。

チャンスを逃さないようコツコツ積立を続けながら、安くなった時にはガツンと買い増しする。そんな「攻めと守り」のスタイルをこれからも大切にしていきたいです。

まとめ:投資は「自分たちの納得感」を積み上げる作業

新NISAに唯一絶対の正解はありません。

大切なのは、「自分がなぜその銘柄を持っているのか」を自分の言葉で説明できる納得感です。

投資を続けていると、SNSで「今はインド株が熱い!」「高配当株は非効率だ」といった極端な意見が目に入り、不安になることもあります。

しかし、投資において最も避けるべきは、「他人の意見に流されて、自分の投資方針をコロコロと変えてしまうこと」です。

方針を変えるたびに非課税枠を無駄に消費し、結果として複利の力を十分に活かせなくなります。誰かの「正解」が自分の「正解」とは限りません。

我が家は、世界経済の成長に乗るオルカンと、国内の優良企業の個別株。この2本柱に納得しています。この「自分軸」を大切にし、短期的なノイズに惑わされることなく、10年後、20年後の未来のために淡々と投資を継続していきたいです。

皆さんも、自分たちが一番心地よく、納得できるスタイルを見つけて、一緒に長く投資の世界に居続けましょう!

コメント